Al corte del segundo cuatrimestre de este 2023, la actividad en el mercado de M&A en México muestra más dinamismo con respecto del primer cuatrimestre, con un aumento en el número de operaciones concretadas de 31 %.

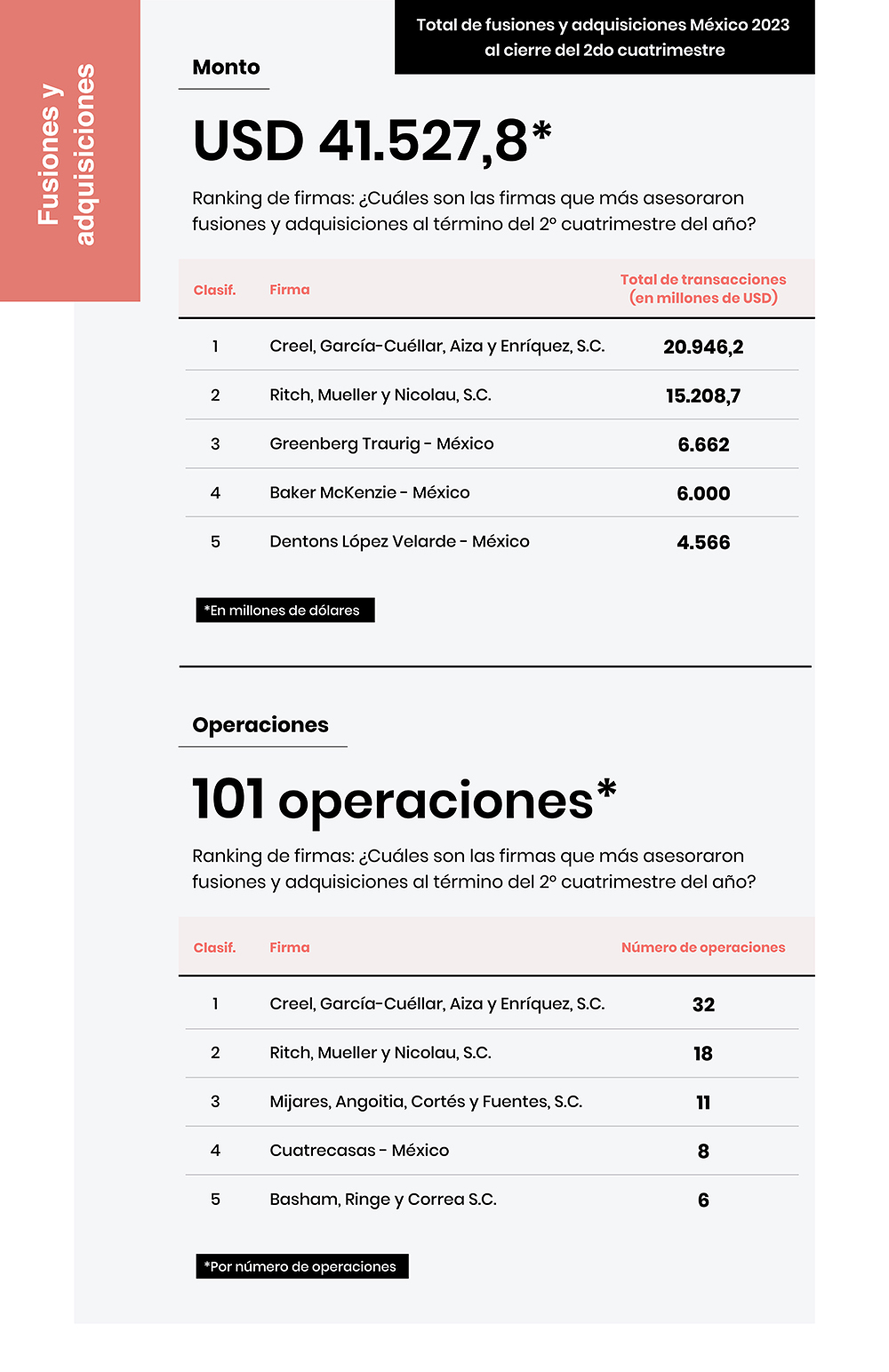

En cifras globales, el valor de las transacciones durante este último cuatrimestre (mayo-agosto) ha ascendido a 19.264 millones de dólares, acumulando, junto con la suma alcanzada del primer cuatrimestre (22.264 millones de dólares) el total de 41.527,8 millones de dólares.

Esta cifra supera a la que acumula el periodo comprendido de enero - agosto de 2022 casi en 200 %. Esto según la información disponible en Ágora, herramienta de inteligencia de negocios de LexLatin, que se alimenta con información enviada por firmas internacionales, regionales y locales con actividad en América Latina.

El comportamiento del mercado sigue la tendencia que marcó durante el primer semestre del año, cuando también se mostró al alza en Chile y Colombia, sobreponiéndose a un contexto global y regional adverso de alta inflación y tasas de interés con incidencia en el costo del financiamiento, así como de menor crecimiento económico.

No dejes de leer: ¿Qué factores impulsan la vuelta de empresas mexicanas al país?

Operaciones destacadas

La transacción de mayor monto, de las concretadas durante el segundo cuatrimestre del año, fue la adquisición de las empresas mexicanas de Emerson, como parte de la compra de una participación mayoritaria en el negocio de tecnología climática, por parte de la compañía de inversión Blackstone. El valor de esta adquisición ascendió a 14.000 millones de dólares.

Importante además ha sido la adquisición de Spectrum Plastics Group, por DuPont, por un valor de 1.750 millones de dólares, y la compra del negocio de terminales portuarios de SAAM por Hapag-Lloyd, por 1.000 millones de dólares.

Las industrias más dinámicas en los primeros ocho meses de 2023 fueron:

- Informática (14,71 %)

- Banca (10,78 %)

- Construcción (7,84 %)

- Bienes raíces, junto con salud (6,86 %)

- Alimentos y bebidas (5,88 %).

2022 en retrospectiva

Entre enero y agosto de 2022 las fusiones y adquisiciones en el mercado mexicano movilizaron 13.307 millones de dólares, siendo la adquisición de Cobra Servicios, Comunicaciones y Energía por Vinci, trasnacional, la de mayor valor (5.567,2 millones de dólares), seguida de la combinación de negocios de Eve, filial del fabricante brasileño de aviones Embraer, con Zanite Acquisition por 2.900 millones de dólares y la compra de Global Mobility Tax and Immigration Services, de PwC por Clayton, Dubilier & Rice por 2.200 millones de dólares.

Firmas más activas

En cuanto a montos negociados, considerando los números globales acumulados en los primeros ocho meses del año (enero-agosto), las firmas que puntearon el ranking de M&A de Ágora son Creel, García-Cuéllar, Aiza y Enríquez; Ritch, Mueller y Nicolau; Greenberg Traurig - México; Baker McKenzie - México; Dentons López Velarde - México; Mijares, Angoitia Cortés y Fuentes; Cuatrecasas - México y Basham, Ringe y Correa.

Cuando revisamos el conteo de operaciones, Creel, García - Cuéllar y Ritch, Mueller se imponen en el ranking, al igual que en el anterior, al intervenir en 32 y 18 operaciones, respectivamente.

Precisamente Creel, García-Cuéllar; Ritch, Mueller, Greenberg Traurig y Baker McKenzie, las primeras cuatro en operaciones de mayor valor, participaron en la compra por Blackstone, de las compañías mexicanas del negocio de tecnologías climáticas de la estadounidense Emerson.

Puede interesarte: Laboral, fiscal y litigios: Los cambios regulatorios que generan oportunidades para los negocios en México

Desafíos en el mercado

Desde el año pasado y, producto del impacto de la pandemia de COVID-19 en las cadenas de suministro, se observa un reacomodo que ha favorecido a México con la llegada de empresas, en gran medida manufactureras, incluyendo automotrices, atraídas por el fenómeno del nearshoring.

Sin embargo, analistas consideran que frente a ventajas como la mano de obra calificada y con precios competitivos, y ubicación geográfica estratégica, aún hay desafíos que sortear, especialmente en materia de infraestructura y energía, para atraer aún más inversiones de las que hasta ahora ha captado este mercado, que es de los que más interés despierta en materia de M&A en América Latina.

Se teme que la incertidumbre económica global y nacional, así como la incertidumbre política que ha marcado este 2023 puedan afectar el desempeño de una de las economías más grandes de la región el próximo año.

El Banco Interamericano de Desarrollo (BID) también ha identificado la necesidad de proveer financiamiento y movilizar recursos para la construcción de parques industriales, además de financiamiento de nuevas inversiones de empresas anclas, lo que incluiría gastos de relocalización.

*La información de Ágora es suministrada por las firmas.

Add new comment