La pandemia trajo una serie de complicaciones, no solo en el campo de la salud pública, sino de la economía. Además, la invasión rusa a Ucrania ha presionado los precios del petróleo y algunos productos agrícolas, una situación que se agrava frente a la persistencia del conflicto bélico.

Desde mayo de 2020 en América Latina, una de las regiones más afectadas por la crisis sanitaria, el alza en el costo de la canasta básica comenzó a ser una tendencia y —de acuerdo con la Comisión Económica para América Latina y el Caribe (Cepal)— en 2021 su precio aumentó 42 % respecto del promedio anual anterior.

"Los mercados financieros internacionales registraron un comportamiento favorable en 2021, a pesar de algunos episodios breves de aumento de la volatilidad vinculados no solo a la evolución de la pandemia, sino también a la incertidumbre sobre las perspectivas de la inflación y la posibilidad de retiros anticipados de los estímulos monetarios", refiere la Cepal en su Balance Preliminar de las Economías de América Latina y el Caribe.

Bajo el escenario de una tasa de inflación alta al cierre del 2021 y en el primer trimestre del 2022, los países de América Latina han comenzado a gestionar su política monetaria para prevenir, en suma, el límite del crecimiento económico frente a los precios elevados.

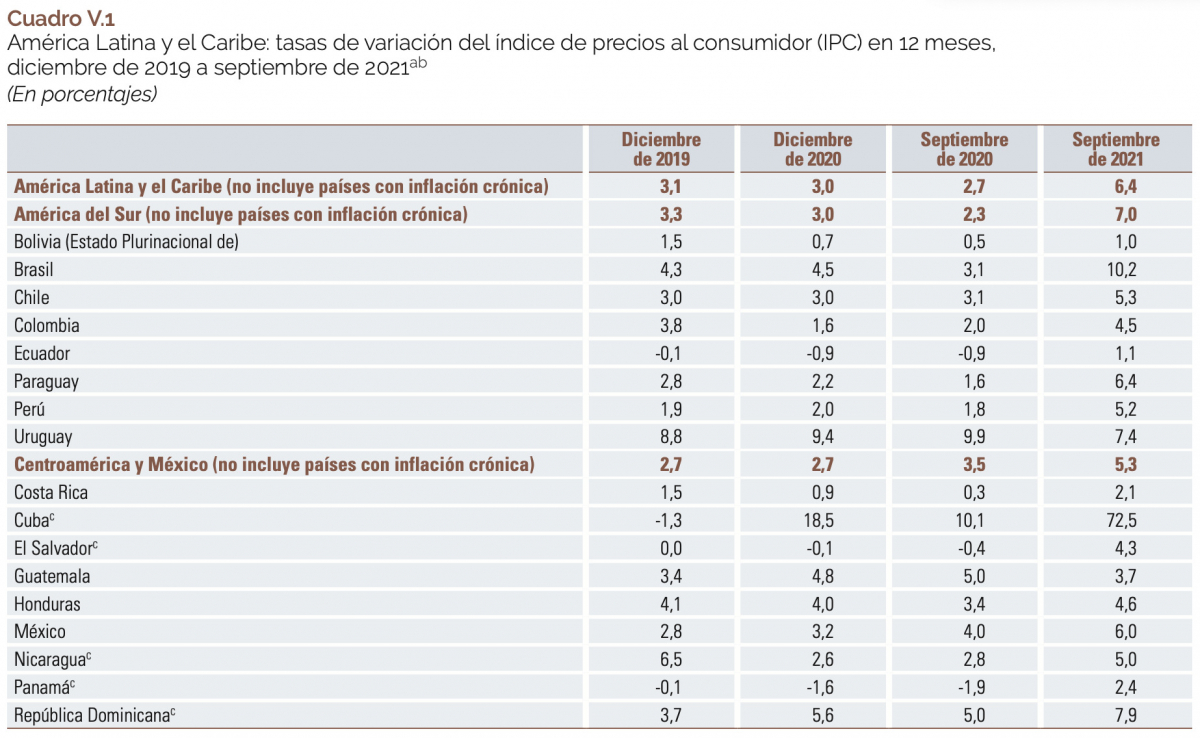

Al tercer trimestre del 2021, 30 economías de América Latina y el Caribe registraron un aumento en las tasas de inflación —con respecto del mismo periodo del 2020— de alrededor del 6,4 %, exceptuando a las economías con superinflaciones crónicas como Argentina y Venezuela.

Ante esta situación, los bancos centrales latinoamericanos han puesto pausa a la reducción de tasas de interés de referencia y han seguido el camino de la FED (Reserva Federal de Estados Unidos), en el sentido de aumentarla para contrarrestar el precio de los productos, muchos de ellos en escasez debido a la disrupción en la cadena de suministro ocasionada por la Covid-19.

No dejes de leer: Conflicto en Ucrania: derecho internacional y las respuestas de Latinoamérica exportadora

Brasil

La economía latinoamericana más grande también es una de las que registra mayores tasas de inflación, con 10,8 % al cierre de febrero. Para ello, el Banco Central de Brasil ha tenido que subir rápidamente las tasas de interés de referencia hasta llevarlas a un nivel alto: 11,75 % según el último cambio.

En una presentación de marzo, Fernanda Guardado, la directora de Asuntos Internacionales y Gestión de Riesgos Corporativos del Banco Central, explica que un aumento del 4,3 % de la inflación en el mercado brasileño tienen que ver con el aumento de los precios en los “commodities” en Estados Unidos, es decir, es una inflación que se puede explicar por factores de importación.

Y estas fluctuaciones han afectado, particularmente, el precio de los energéticos. La incidencia de la gasolina en la inflación ha tomado mayor importancia: mientras que en 2021 representaba el 4,9 %, en lo que va del año este porcentaje aumentó 33,7 %.

“Cambios recientes en la estructura de precios de gasolina al consumidor apuntan a mayor sensibilidad de este último a las fluctuaciones en el precio del petróleo en reales”, señala Guardado.

El gobierno brasileño ha implementado acciones no solo de política monetaria que le corresponden al BCB, sino que ha inyectado capital de 31.928 millones de reales bajo el Programa de Ingresos de Oportunidad.

Este programa contempla anticipación de pagos a jubilados, un programa de créditos para emprendedores y asistencia alimentaria.

En opinión de Janneth Quiroz, economista en jefe de Monex Group Financiero, el Banco Central de Brasil busca ser más restrictivo aumentando su tasa de referencia —una de las más altas del continente— para evitar mayores aumentos en los precios.

“Brasil ha hecho fuertes incrementos. Su tasa de referencia está en 11,75 % y buscará llevarla a una tasa más restrictiva. Se prevé que el siguiente aumento sea de 100 puntos base. Es una tasa muy alta, llegó a su nivel al 2 % durante la pandemia y a partir de ese momento ha habido movimientos muy bruscos”, detalla Quiroz a LexLatin.

Te puede interesar: Alza del dólar: Argentina, México y Perú, los escenarios de la volatilidad

México

A diferencia de Brasil, México ha tenido un aumento en las tasas de interés más moderado, aunque también ha echado mano de la política monetaria para enfrentar los altos niveles de inflación que están por arriba del 7 % y que se prevén continuarán aumentando hasta el segundo trimestre de este año para luego comenzar a bajar.

La gobernadora del Banco de México, Victoria Rodríguez Ceja, ha indicado que la meta de inflación del país, que está en el 3 % anual, no se materializará sino hasta el 2024.

La última decisión de política monetaria del Banco Central mexicano colocó la tasa de interés en 6,5 %. La inflación, detalla en su decisión la Junta de Gobierno, “está presionada por los cuellos de botella y por los elevados precios de alimentos y energéticos. Esto ha generado expectativas de una reducción más acelerada del estímulo monetario a nivel global”.

El aumento de tasas de interés, explica Quiroz, tiene como objetivo restringir la actividad económica: que haya menos demanda y, a través de eso, moderar la escasez de productos. Esto, paradójicamente, podría conducir a un escenario de menor crecimiento económico o de estanflación, como se advierte en México.

“Se ha discutido en varios espacios que una política monetaria estaría frenando la recuperación económica, pero con una inflación alta vamos a tener precios muy altos y esto va a impedir que el consumo se recupere, estaríamos en una peor situación, de allí que sea importante que se evite caer en el escenario de la estanflación”, refiere la economista en jefe de Monex.

La estanflación ocurre cuando una economía tiene un crecimiento lento, al mismo tiempo que los precios aumentan (inflación) y el nivel de desempleo crece o se mantiene alto.

México también ha impulsado, para contrarrestar la inflación, subsidios adicionales en las gasolinas para que el consumidor final no absorba la volatilidad en los precios del petróleo, que han aumentado en las últimas semanas por la invasión rusa a Ucrania.

Los subsidios a las gasolinas más consumidas en el país se han mantenido en el 100 % durante las últimas semanas, lo que ha permitido paliar el impacto de los combustibles en la inflación. Esto ha abierto un ‘hueco’ en la recaudación de impuestos.

“Lo que se ha anunciado es que se mantendrá el subsidio a las gasolinas, en donde impactará el tener una inflación menos alta de lo que tendríamos sin el subsidio. El rubro de energéticos es el que mayor incidencia tuvo en la inflación en la primera quincena de marzo: estamos viendo un impacto de los incrementos en las cotizaciones del petróleo, pero el impacto sería mayor sin el subsidio”, dijo Quiroz.

La economista en jefe de Monex detalla que, además, los productos agropecuarios y los metales, entre otros ‘commodities’, siguen subiendo su cotización y el espacio de las finanzas públicas para continuar subsidiando no son tan amplios.

Quizá te interesa: Putin autoriza uso de patentes registradas en Rusia como estrategia bélica, ¿cuál es su alcance?

Chile

La economía chilena ha sido, durante las últimas dos décadas, una de las mejores en cuanto a crecimiento y estabilidad, pero la crisis sanitaria sumada a los retiros de los fondos de pensiones y a la inestabilidad global han colocado el aumento de precios en Chile en un rango que se acerca al 8 %.

Sergio Godoy, economista en jefe para STF Capital, indica que la inflación en Chile es comparable con la que se presentó durante la crisis financiera en 2008-2009, pero ahora con el componente de un conflicto bélico que presiona los precios de insumos como el trigo.

“Los precios han aumentado bastante, en la parte local ha sido importante por la expansión fiscal. Hubo retiros de los fondos de pensiones, esto ha hecho que la inflación esté alta en 7.8 % a febrero”, detalla Godoy en entrevista.

Ante esta situación, el Banco Central de Chile anunció el martes un aumento de 100 puntos base en su tasa de interés, con lo que está se colocará en 7 %.

“La invasión a Ucrania ha elevado la incertidumbre de forma significativa y ha intensificado el aumento de los precios de las materias primas, especialmente de energía, alimentos y algunos metales”, explica el Banco Central a propósito de su decisión de política monetaria.

Además del aumento de precios por la guerra, el dinamismo de la colocación de créditos en Chile se está diluyendo. Con un gobierno recién entrado en funciones, comenta el economista en jefe de STR, las decisiones más importantes caerán sobre el Banco Central, que previsiblemente, continuará con el aumento de la tasa de interés.

En tanto, el gobierno de Gabriel Boric tendrá el reto de evitar un nuevo retiro de los fondos de pensiones, así como iniciar la consolidación fiscal que permita reducir el déficit de los últimos dos años.

En Chile, como en otros países de América Latina, el impacto en los precios del petróleo ha traído alza en el costo de las gasolinas que, en dicho país suramericano, también cuenta con subsidios que impiden un impacto directo a los consumidores, pero que, por el contrario, tienen un costo fiscal.

No te pierdas: Los desafíos tributarios de Gabriel Boric

Perú y Colombia

En Perú la inflación interanual a febrero se colocó en 6,15 %, impulsada por un mayor precio de los alimentos importados, el aumento del costo de los combustibles y la depreciación del sol; mientras que en Colombia la inflación rompió la barrera del 8 % a febrero, ambos países están lejos de la meta de sus bancos centrales en cuanto a aumento del Índice de precios al consumidor (IPC).

Javier Salinas Mansur, economista en jefe en LarrainVial, explica que el aumento de precios en ambos países corresponde a factores globales: disrupciones en las cadenas de valor a nivel internacional y el incremento de los precios de las materias primas debido a la recuperación económica, así como al conflicto militar en Europa del Este.

En el caso particular de Perú, agrega Mansur, hay un elemento local que abona al aumento de la inflación: las inyecciones de liquidez y los programas fiscales que se llevaron a cabo para paliar los efectos de la pandemia comienzan a impactar en el aumento de los precios de alimentos y petrolíferos.

"Esperamos que en ambos países la inflación se aproxime a niveles en torno a 10 % en los siguientes meses, y que la convergencia sea relativamente lenta, alcanzando niveles cercanos a sus respectivas metas hasta el 2023”, prevé el economista en jefe de LarrainVial.

Para recordar: Las principales apuestas de China en Latinoamérica

Si bien la reacción de los Bancos Centrales en América Latina ha sido el aumento de tasas de interés, Mansur puntualiza que una mayor incertidumbre por los mercados financieros (tipo de cambio, inflación y economía local) llevaría a Perú y a Colombia a ser más cautos con el aumento de sus tasas.

“Si el escenario internacional se recrudece producto del conflicto militar y las expectativas de una recesión global comienzan a materializarse, los Bancos Centrales (no solo de estos países, sino todos los de la región) podrían evaluar un viraje en su política monetaria e iniciar con recortes de tasa hacia finales del año”.

Add new comment