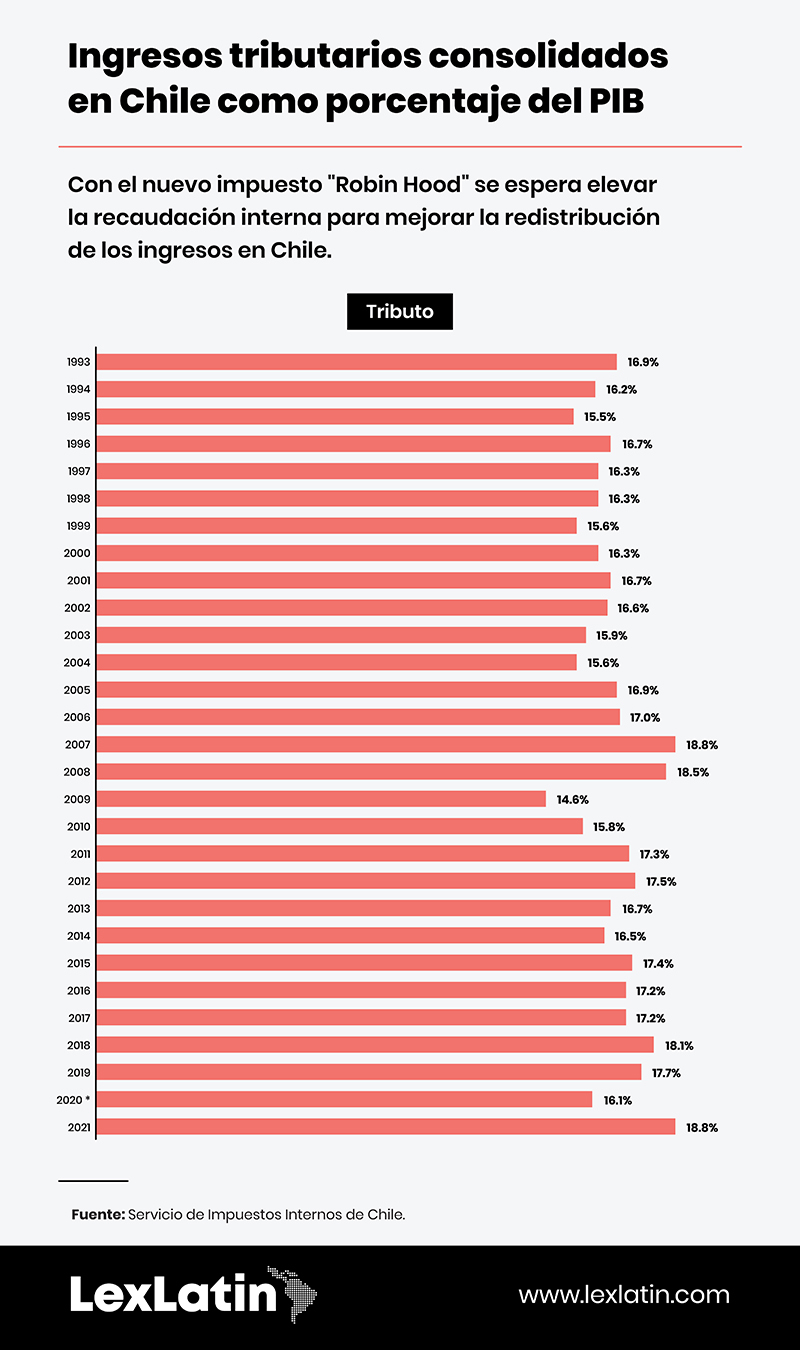

Como había prometido una vez llegar al Palacio de la Moneda, el presidente Gabriel Boric ha planteado una completa revisión del sistema tributario chileno que no ha dejado indiferente a ningún sector del país. Entre los más recientes anuncios está la propuesta de establecer un impuesto a las transacciones financieras que, en teoría, aplicará a toda operación de compraventa de títulos valores.

Bautizado como impuesto ‘Robin Hood’ —en alusión, por supuesto, al mítico personaje del folklore inglés—, el impuesto pecharía con una tasa de 0,5 % (aunque también se ha hablado de 0,6 %) todas las transacciones realizadas en la Bolsa de Comercio y en la Bolsa Electrónica de Santiago. Se prevé, con ello, un recaudación de al menos 2.000 millones de dólares adicionales, que irían a suplir necesidades de los sectores menos favorecidos.

La propuesta fue anunciada por diputados oficialistas como parte del paquete de reformas del gobierno y, aunque todavía no ha sido formalmente presentada, defensores y detractores han esgrimido puntos a favor y en contra de la normativa. Sin embargo, a ciencia cierta, se desconoce todo tipo de detalles sobre su aplicabilidad y el verdadero alcance que tendrá.

“Hasta la fecha, la propuesta no se ha formalizado en ningún documento específico. Por lo tanto, no es posible saber específicamente qué instrumentos y entidades quedarían eventualmente obligados al pago de este impuesto”, aclara Franco Gorziglia, socio del despacho Alessandri Abogados y experto en derecho tributario, quien agrega que si bien las bolsas y cualquier intermediario serían sujetos de pago, es necesario regular qué obligaciones recaerían en otros agentes del mercado.

Al respecto, Juan Alberto Pizarro, presidente de la Comisión Tributaria del Colegio de Contadores de Chile, señala que, en principio, está siendo propuesto para todo tipo de transacciones financieras como compra y venta de acciones y bonos, pero también para financiamiento vía préstamos, por lo que tendría implicaciones más allá de los predios bursátiles.

Pizarro subraya que no está claro aún si afecta toda la cadena, por lo que habrá que esperar —si el proyecto avanza— cuáles serán los parámetros para su aplicación.

Lo que pareciera estar más o menos claro es que se trata de un impuesto indirecto y progresivo, es decir, que no afecta de forma lineal al ciudadano común, tal como han señalado los diputados proponentes, sino que gravaría a los inversionistas privados e institucionales que transen en la bolsa, razón que sustenta el argumento de su fácil implementación sin distorsiones en la economía.

En el mundo académico este impuesto se conoce como Tasa Tobin —en homenaje a su creador, el economista estadounidense James Tobin—. Originalmente fue aplicado solo a las operaciones de especulación con divisas a fin de frenar la volatilidad de los mercados cambiarios, pero con los años se ha aplicado con otros fines, entre ellos pechar la compraventa de títulos valores, operaciones que se supone realizan quienes tienen mayores recursos y de allí su carácter progresivo.

Te puede interesar: Las alternativas que surgen frente a financiamientos cada vez más costosos

Al respecto, Pizarro detalla que no es que se trate de una tasa progresiva, ya que es fija, pero se habla de progresividad en tanto la persona sujeto de su aplicación.

“En general, quienes invierten en el mercado de capitales son los contribuyentes de mayores ingresos y, en tal sentido, se dice que es progresivo, diferenciando del IVA, por ejemplo, que afecta a todos por igual”, acota.

Pura teoría

Si bien se trata de un impuesto que afectaría a los sectores de mayores recursos, algunos analistas consideran que, de alguna manera, sí podría permear hacia el resto de la economía, tomando en cuenta la posible traslación aguas debajo de la operación, como ha señalado el economista venezolano y profesor de la Facultad de Ciencias Económicas y Empresariales de la Universidad de los Andes, Juan Nagel, quien cree que si bien será pagado en un primer momento por las grandes corporaciones, estas trasladarán parte al consumidor final.

Más aun, teniendo en cuenta que los inversionistas institucionales también se verán afectados por el nuevo impuesto, Nagel y otros analistas consideran que a través de las AFP también los ahorristas se verían afectados, pues al tener aquellos que cancelar el costo del impuesto mermarían los saldos disponibles en las cuentas de los contribuyentes.

Otro punto poco claro —y que llama la atención— es la tasa a cobrar. Aunque se desconoce el monto (se habla de 0,5 % y de 0,6 %), de aplicarse cualquiera de estos valores en Chile se pagaría un impuesto más alto que en países desarrollados y economías muchos más estables, como Reino Unido, Suiza, Francia y Bélgica.

Al respecto, el ministro de Hacienda, Mario Marcel, ha señalado que todo dependerá del rango de aplicación y las exenciones que se establezcan.

En todo caso, el ministro ha destacado que en otros países la recaudación va desde el 0,02 % del Producto Interno Bruto (PIB) en Italia, al 0,16 % del PIB en Suiza (la cifra más alta).

Tasas y algo más

En concordancia con lo expuesto días atrás por Mario Marcel, Franco Gorziglia afirma que aunque no hay ningún parámetro respecto a la alícuota, “no basta con comparar las tasas entre países sin tener en cuenta a qué instrumentos específicos se aplicará, por transacciones de qué montos y si van a existir o no exenciones”, como ocurre en los más de 30 países donde se aplican impuestos similares.

Emparentado con lo anterior, el análisis de la posible aplicación del impuesto Robin Hood no pasa por alto la advertencia hecha por algunos analistas, quienes señalan el riesgo de la posible doble tributación con su entrada en vigencia, tomando en cuenta que la ley de timbres y estampillas pecha las transacciones financieras.

Te sugerimos leer: Mercado de capitales chileno toma un respiro luego del referendo constitucional

Consultado sobre ese posible riesgo, Gorziglia señala que, en efecto, podría darse doble tributación en cuanto a títulos de crédito y bonos.

“En el caso de las acciones, actualmente el mayor valor de enajenación de acciones en bolsa con presencia bursátil se afecta con una tasa de 10 % sobre la ganancia; pero, en este caso, se aplicaría a operaciones que, incluso, no reporten una ganancia sino una pérdida. Adicionalmente, en el proyecto de reforma tributaria dicha tasa se propone subir a 22 %. No cabe duda de que la eventual incorporación de este impuesto debiera tener en cuenta ambas situaciones”, aclara el experto en derecho tributario.

Para el abogado, más allá de las implicaciones que tendría el posible traslado del costo, la afectación a los fondos de pensión y los mutuales, el impuesto podría afectar la integración que desde hace algún tiempo vienen trabajando las bolsas de Chile, Perú y Colombia, toda vez que resultaría más barato invertir en alguno de estos dos países donde no existe el impuesto, con la consecuente salida de capitales.

“Ahora bien, como alternativa de recaudación podría servir, al tener efectos menos perjudiciales en la economía que otras propuestas contenidas en el proyecto de reforma tributaria, en la medida en que reemplace nuevos impuestos o alzas de los ya existentes”, puntualiza Gorziglia.

Add new comment